مادة الإدارة المالية الفصل الأول الفرقة الثانية بنات تجارة الأزهر ترم ثان تحميل pdf

شرح التعريف :

التدفقات المالية الداخلة حالياً أي (الحصول على الأموال) تساوي القيمة الحالية للتدفقات المالية الخارجة مستقبلاً أي (سداد الأموال) عند سعر فائدة معينة أي (تكلفة التمويل) خلال فترة زمنية معينة أي (البعد الزمني)

ت د س صفر = القيمة الحالية ( ت

خ س 1 ، ت خ س 2 ، ....... ، ت خ س ن ) عند سعر خصم معين

من خلال هذا

التعريف يتضح الأبعاد الأساسية للتمويل :

1- الحصول على الأموال

2- سداد هذه الأموال

3- تكلفة التمويل

4- البعد الزمني

· * الشكل الجانبي للتمويل

أي رسم عملية التمويل

يختلف الشكل الجانبي للتمويل تبعاً للآتي :-

11- حسب طبيعة كل عملية تمويل فهناك التمويل قصير الأجل والتمويل المتوسط والطويل الأجل

2- حسب شروط السداد هل يكون في آخر المدة أم على أقساط متساوية أو غير متساوية3- حسب طريقة معالجة الفوائد هل تخصم مقدما أو تدفع في نهاية المدة أو على دفعات ثابتة .- التمويل يبدأ بالتدفقات الداخلة ثم التدفقات الخارجة .

· في حالة التمويل

مجموع التدفقات المالية الخارجة مستقبلا تكون

أكبر من التدفقات المالية الداخلة حالياً

والسبب في أن مجموع التدفقات المالية الخارجة مستقبلاً أكبر من التدفقات المالية الداخلة حالياً يرجع ذلك إلى :-

1- تكلفة التمويل أي سعر الفائدة

2- البعد الزمني

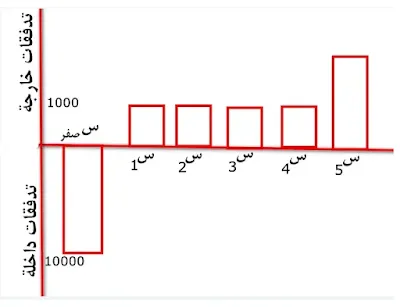

· ارسم الشكل الجانبي لعملية تمويل عن طريق الإقتراض المصرفي لمبلغ 10000 جنيه بمعدل فائدة 10% سنوياً على أن يتم دفع قيمة القرض المستحق بعد 5 سنوات

الفوائد السنوية = 10000 × 10% = 1000

· ارسم الشكل الجانبي

لعملية تمويل عن طريق الإقتراض المصرفي لمبلغ 10000 جنيه بمعدل فائدة 10% سنوياً

على أن يتم سداده دفعة واحدة في نهاية 5 سنوات

الحـــــــــــــــــل

قيمة القرض 10000 تدفقات مالية داخلة

الفائدة المركبة = قيمة القرض + ( 1 + معدل

الفائدة )ن

= 10000 + ( 1 + 0.10 )5

= 16105 جنيه

الشكل الجانبي لعملية

التمويل

يمكنك مشاهدة أسئلة على الفصل الأول لمادة الإدارة المالية للفرقة الثانية كلية تجارة الأزهر بنات ترم ثان اضغط هنــــــــــــــــــــــــــا

* الاستثمار هو العملية العكسية للتمويل

وعلى ضوء التعريف

السابق للتمويل فانه يمكن

تعريف الاستثمار بأنه :

" عملية مبادلة بين تدفقات مالية خارجة حاليا ( س صفر أو س1) في المستقبل القريب مقابل تدفقات مالية داخلة مستقبلا ( س1 ، س2 ، س ن)

أي أن التدفقات المالية الخارجة حاليا ( مصروفات خاصة بشراء الآلات والمعدات مثلا ) تكون مساوية للقيمة الحالية للتدفقات المالية الداخلة مستقبلا ( الإيرادات الناتجة عن هذا الاستثمار ) عند معدل عائد معين ( عائد الاستثمار ) خلال فترة زمنية معينة ( البعد الزمني للاستثمار ) . أي أن :

ت خ س صفر = القيمة

الحالية ( ت د س 1 ، ت د س 2 ، ....... ، ت د س ن ) عند معدل

استثمار معين

يمكنك أيضا الإطلاع على الدروس الآتية وتحميلها pdf

* أساليب ومصادر التمويل الداخلي في منشآت الأعمال تجارة الأزهر بنات اضغط هنــــــا

من خلال هذا التعريف يتضح الأبعاد الأساسية للاستثمار :

1- خروج للأموال متمثلا في شكل مصروفات لشراء أو بناء المصنع أو الآلات أو أي أصول ثابتة أخرى إذا كان الاستثمار يتعلق بالأجل الطويل أو لمجرد تكوين راس المال العامل في المشروع من استخدام الأموال في الأصول المتداولة (بضاعة ومدينون وخلافة )

2- زيادة في إيرادات المشروع مقابل هذا الاستثمار وهذا يعني دخولا للأموال متمثلا على شكل إيرادات في المستقبل خلال سنوات الاستثمار

3- عائد الاستثمار

4-الاستثمار لها فترة زمنية معينة فقد يكون الاستثمار طويل أو متوسط أو قصير الأجل تبعا لتلك الفترة ( البعد الزمني )

· الشكل الجانبي لعملية الاستثمار يختلف بحسب طبيعة الاستثمار . فالشكل الجانبي لعملية الاستثمار في شراء الأراضي يختلف عن الشكل الجانبي لشراء سندات أو شهادات استثمار ذات عائد جاري ، عن الشكل الجانبي لعملية استثمار في المصانع الضخمة أو حتى الشكل الجانبي للاستثمار في معدات وآلات .

· الاستثمار يتمثل في تدفقات خارجة أولا ثم تدفقات داخلة

· في حالة الاستثمار : مجموع التدفقات المالية الخارجة حالياً تكون أقل من التدفقات المالية الداخلة مستقبلاً

ويرجع ذلك إلى :-

1-

عائد الاستثمار

2-

البعد الزمني

·

الشكل الجانبي للاستثمار

في الأراضي :-

·

الشكل الجانبي للاستثمار

في شراء سندات أو شراء استثمارات ذات عائد جاري

·

الشكل الجانبي للاستثمار

في إقامة مصنع كبير أو إنشاءات ضخمة :

تعريف الإدارة المالية :

الإدارة المالية باختصار تتضمن كل الأنشطة المتعلقة بالتمويل الاستثمار .

وبمعنى آخر فإنها تشمل كل اوجه النشاط الإداري المتعلقة بتنظيم حركة الأموال في المشروع من تدفقات مالية داخلة وخارجة حاليا أو مستقبلا في إطار الموازنة بين عوائد الاستثمار وتكلفة التمويل بما يسمح بتحقيق ربحية مناسبة للمشروع من جهة والوفاء بالتزاماته في مواعيدها من جهة أخرى.

· ولكي يتكامل تعريف الإدارة المالية فان القيام بأوجه النشاط الخاصة بالتمويل والاستثمار يتطلب بالضرورة تخطيطا ماليا سليما ورقابة مالية فعالة .

· تعريف عائد الاستثمار :يمكن حسابه عن طريق الموازنة بين كل من التدفقات المالية الخارجية الحالية , والتدفقات المالية الداخلة المستقبلية والمرتبطة بالاستثمار .

- تذكر أن :

1- عمليات الحصول على الأموال تعتبر عمية أساسية لمختلف المشروعات سواء كانت تعمل في النشاط الصناعي أو الزراعي أو التجاري أو الخدمي .

2- تمثل قرارات التمويل والحصول على الأموال عنصراً مؤثرا في نجاح أو فشل المشروع

3- هناك مصادر تمويل تقليدية مثل البنوك , والدائنون والبورصات

4- هناك مصادر تمويل غير تقليدية مثل التمويل التأجيري ، وبيع حسابات القبض

· وظائف ومراحل الإدارة المالية

وتمر وظيفة الإدارة المالية في المشروع من الناحية الإدارية بثلاثة مراحل أساسية مثلها في ذلك مثل باقي وظائف المشروع الأخرى كالإنتاج والتسويق والأفراد , هذه المراحل هي :

1- مرحلة التخطيط المالي : حيث تعد التنبؤات عن المستقبل ، ثم تحديد الأهداف والسياسات، والإجراءات والبرامج والموازنات الخاصة بالتمويل والاستثمار جناحا الإدارة المالية .

2- مرحلة التنظيم :- تنسيق الجهود وتحديد الأعمال والأنشطة وتوزيع الاختصاصات لتنفيذ الأهداف والسياسات المالية الخاصة بالمشروع.

3- مرحلة الرقابة ... بمعنى متابعة الأداء الفعلي ومقارنته بالخطط والمعايير المستهدفة والتعرف على الانحرافات ونوعيتها وأسبابها لمحاولة اتخا القرارات التصحيحية اللازمة للمستقبل.

· أهداف الإدارة المالية : يتجه نشاط الإدارة المالية من تمويل واستثمار إلى تحقيق هدفين اساسين هما :

أولاً الربحية :

1- هدف الربحية يعتبر الهدف الأساسي الذي تعمل منشأت الأعمال المختلفة على تحقيقه فهو ضروري لبقاء ونمو هذه المنشآت في دنيا الأعمال .

2- الربحية تختلف عن الربح أو صافي الربح الذي يظهر بحساب أرباح وخسائر المشروع

أ- فالربح رقم مطلق وهو الفرق بين الإيرادات والمصروفات

ب- أما الربحية فهي نسبة وليست رقم مطلق وهي قياس لكفاءة الشركة وتمثل قدرة الشركة على تحقيق عائد عن طريق استثمار مواردها وهي علاقة بين الأرباح والاستثمارات أو علاقة بين الأرباح والمبيعات .

- يجب التركيز على أساس ما يسمى بالربحية الاقتصادية للمشروع والتي تحسب ابتداء من الربح الاقتصادي .. حيث تعكس هذه الربحية قياس الأداء الاقتصادي للمشروع من إنتاج وتوزيع السلعة أو خدماته .

جـ - التفرقة بين الربح والربحية تعتبر أساسية عند تحديد الهدف الذي تسعى الإدارة المالية إلى تحقيقه ذلك أن التركيز على هدف الربح فقط لا يعني إمكانية تحقيق نتائج أكبر من عناصر الإنتاج التي استخدمت في الوصول إليها , أما الربحية فتهتم بهذه العلاقة وتعمل على أن تكون عناصر الإنتاج عند أحسن مستوى لها

- فالربحية تعني العلاقة بين عائد الأموال المستثمرة وتكلفة مصادر هذه الأموال بحيث يجب التأكد دائما من إيجابية هذه العلاقة

- الربحية تعني اتخاذ قرارات تعمل على تعظيم قيمة المنشأة في السوق في الأجل الطويل

- ويعني ذلك أن القيمة الحالية للتدفقات المالية الداخلة إلى المشروع يجب أن تزيد عن القيمة الحالية للتدفقات المالية الخارجة من المشروع في الأجل الطويل

ثانياً هدف السيولة :-

إن هدف الربحية وحده لا يضمن بقاء واستمرار المشروع في دنيا الأعمال إذا لم تتوفر الأموال اللازمة لسداد ديون والتزامات المشروع في مواعيد استحقاقها .- فقد يترتب على عدم وجود سيولة أي عدم مقدرة المشروع بسداد التزاماته عندما يحين مواعيد سدادها أن يقوم الدائنون بالمطالبة بأموالهم عن طريق القضاء الأمر الذي قد يؤدي إلى إفلاس المشروع أو قد ينهي حياة المشروع

- وحتى بفرض عدم اللجوء إلى القضاء ، فان الدائنون قد يتوقفون - نتيجة لعدم الثقة في استرداد أموالهم عن إعطاء المشروع تسهيلات ائتمانية سواء كان ذلك على شكل ائتمان تجاري أو ائتمان مصرفي الأمر الذي يشل حركة المشروع ويقيد حركة أعماله سعيا وراء تحقيق الربحية .

- وبالتالي فإن الهدف الثاني للإدارة المالية هو السيولة أو تأكيد مقدرة المشروع على دفع التزاماته في مواعيدها وبالتالي ضمان بقاء المشروع واستمراره ، وعدم تعرضه لمشاكل العُسر المالي الفني ، والفشل المالي .

- والسيولة بهذا المعنى تنصب على الأجل القصير أي السيولة الفنية أو اليسر المالي الفني .

- حيث أن السيولة الحقيقة أو اليسر المالي الحقيقي يتأكد فقط عند تصفية المشروع بحيث تكون أصول المشروع كافية لسداد التزاماته . إلا أن فرض تصفية المشروع قد يكون فرضا غير منطقيا ، ولا يتفق مع مبدأ استمرارية المشروع .

- لذلك وجب التركيز على مقدرة المشروع على سداد التزاماته في الأجل القصير أي على السيولة الفنية كهدف وكشرط ضروري لاستمرار وبقاء المشروع .

· إظهار أن هناك تعارض بين هدف الربحية وهدف السيولة عن طريق الإعتماد على الميزانية لإظهار هذا التناقض ليس سليماً لماذا؟

- لأن هذا التحليل يقوم على أساس تحليل ساكن للأرصدة فالميزانية تعتبر تعبير عن صورة المشروع في تاريخ معين وهي لا تظهر الحركة في أرصدة المشروع , وهذا لا يتفق مع ديناميكية المشروع .

- فموضوع السيولة أساسا قائم على اساس الحركة فهي موازنة بين التدفقات النقدية الداخلة والتدفقات النقدية الخارجة وذلك يرتبط بعامل الزمن وهو ما لا تظهره الميزانية.

- فمن الممكن أن يكون الرصيد النقدي صغيرا ولكن المشروع يستطيع سداد التزاماته في مواعيدها تماما طالما انه يقوم بموازنة تدفقاته النقدية الداخلة والخارجة .

- إن الحفاظ على سيولة المشروع لا يتم عن طريق الاحتفاظ برصيد نقدي كبير فذلك بالطبع لا يخدم المشروع في تحقيق ربحية أعلى ولكن الإدارة المالية السليمة لسيولة المشروع أو مقدرته على سداد التزاماته في مواعيدها يجب أن تتم بموازنة نوعي التدفقات النقدية - وفي هذه الحالة يمكن أن يحتفظ المشروع برصيد نقدي صغير ومع ذلك يكون قادرا على سداد التزاماته في مواعيدها .

- وبالتالي لا يمكن القول بوجود تعارض بين السيولة والربحية فهما هدفين مكملين ومتممين لبعضهما البعض لماذا ؟ .

أ- لأن زيادة مقدرة المشروع على تحقيق الأرباح تؤدي إلى زيادة ثقة كل المتعاملين مع المشروع , وهذا بدوره يؤدي إلى مقدرة المشروع على الحصول على أموال جديدة عند الحاجة إليها مما يقوي من مركز السيولة في المشروع .

ب- كذلك فإن قيام المشروع بسداد التزاماته في مواعيدها على أساس احداث التوازن النقدي بين التدفقات النقدية الداخلة والخارجة ، يؤدي هو الآخر إلى زيادة ثقة الموردين والبنوك والمتعاملين مع المشروع , الأمر الذي يؤدي إلى قدرة المشروع على زيادة حجم أعماله وتحقيق ربحية أكثر.

جـ - ومن ذلك نستنتج أن هناك تكاملا بين الربحية والسيولة وليس هناك تعارضا بينهما.

· التفرقة بين سيولة الأصل وسيولة المنشأة

فبينما تعنى درجة سيولة الأصل قابليته إلى التحول إلى نقدية في الأجل القصير وبدون خسارة تذكر، فهنا قد تتعارض سيولة الأصل مع ربحيته.

· أما سيولة المنشأة فهي تعنى مقدرتها على مواجهة التزاماتها المالية عندما تحل مواعيد سدادها لكي تستبعد خطر العسر المالي الفني ، وهذا يتحقق عن طريق مقدرة إدارة المنشاة على تحقيق التوازن بين التدفقات النقدية الداخلة و الخارجة بما يضمن للمنشاة استمرارها وتحقيق هدف الربحية الذي هو الهدف الأعلى .

· وبالتالي لا يوجد تعارض بين هدفين هما السيولة والربحية.

· والصحيح أن الربحية هي الهدف أما السيولة فهي أداة وسياسة تعمل على تحقيق هذا الهدف حيث يصعب منطقيا القبول بان هناك هدفين متعارضين للادارة في وقت واحد هما : هدف السيولة وهدف الربحية فهما ليسا على نفس المستوى .

· فالربحية تهتم بالأجل الطويل بينما تهتم السيولة بالأجل القصير ، بمعنى آخر أن الأول يؤدي إلى الثاني .

· أي أن إدارة السيولة بنجاح في الأجل القصير هي التي تؤدي بنا إلى الوصول بالمنشأة إلى تحقيق الربحية في الأجل الطويل

- وطبيعي أن الخطا في هذا الاتجاه نحو اعتبار النقدية أساسا للسيولة على مستوى المنشاة - مرجعه إلى المدخل التقليدي السكوني لمفهوم السيولة والنظرة الجزئية إلى ما ينبغي النظر إليه بشمول .

- وفي الواقع فإن إدارة السيولة لا تتوقف فقط على ما يطلق عليه الأصول المتداولة وإنما تعتمد في الواقع على جميع الأصول بل وعلى الخصوم مثل حالة المنشات البنكية .

- ويبدو أن الخطأ في الاعتقاد بان السيولة ترتبط بالأصول المتداولة فقط يرجع إلى الاستناد إلى فكرة تصفية المنشاة ( مقاييس السيولة التقليدية ) في حين يجب الاعتماد على مبدأ استمرارية المنشأة .

- وما يهم في النهاية بالنسبة للشركة هو الربحية وليست السيولة وحيث أن الربحية تؤدي إلى السيولة وليس العكس فإن الشركة الناجحة التي تحقق أرباحا هي التي تكون قادرة على توفير السيولة.

- في حين أن مجرد توفير السيولة لا يؤدي في حد ذاته إلى تحقيق الربحية , في هذه الحالة تعتبر السيولة متغير تابع والربحية متغير مستقل .

لتحميل الفصل الأول من مادة الإدارة المالية للفرقة الثانية كلية تجارة جامعة الأزهر بنات اضغط هنــــــــا

.webp)

0 تعليقات

اكتب سؤالك وسنرد عليه في أقرب وقت